H. Levonható és le nem vonható ÁFA kezelése

Beérkező normál számlák kimutatása (nem pénzforgalmi és nem fordított áfás tétel) az áfa bevallásban, amelyek levonható és le nem voható áfát is tartalmaznak.

10. számú melléklet a 2007. évi CXXVII. törvényhez

Összesítő jelentés

1. Az adóalany termék beszerzése, szolgáltatás

igénybevétele esetén azon számlákról, amelyekben az áthárított adó összege a

100 000 forintot eléri vagy meghaladja, arról az adó megállapítási időszakról

teljesítendő bevallásban, amelyben az ügylet teljesítését vagy az előleg

megfizetését tanúsító számla alapján adólevonási jogot gyakorol, számlánként

nyilatkozni köteles:

a) a terméket értékesítő, szolgáltatást nyújtó

adóalany - ideértve az Eva. hatálya alá tartozó személyt, szervezetet is -

adószámának, csoportos adóalanyiság esetén csoportazonosító számának első nyolc

számjegyéről,

b) a nevére szóló számlában feltüntetett adóalapról

és áthárított adó összegről, a számla sorszámáról, valamint

c) a számlában a 169. § g) pontja szerint

feltüntetett időpontról, ennek hiányában a számla kibocsátásának keltéről.

Fentiek alapján abban a beszámolási

időszakban, amelyben adó levonási jogot gyakorol az adózó olyan beérkező számlára

melynek áfa tartalma a 100.000/0 Ft-ot eléri vagy meghaladja, részleges levonhatóság

esetén az ÁFA bevallás 65A lapján a levonásba helyezett összeget és annak alapját

kell beírni, azonban a 65M lapon a számla teljes áfa alapját és áfa összegét kell

megjeleníteni.

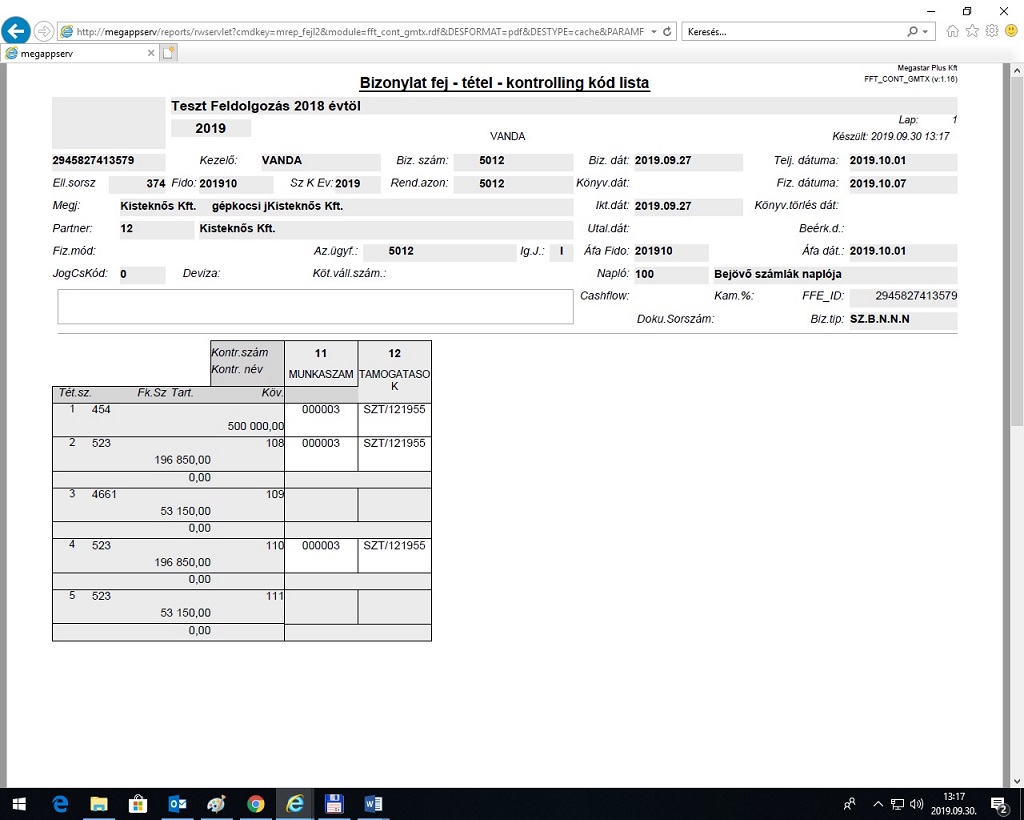

Tipikus példája a gépkocsi javítást

tartalmazó beérkező számla, melyben általában 50% mértékben levonható és 50 %

nem levonható az áfa tartalom a következő módon kell bevinni a programba, ahhoz, hogy

a 65 A (01-02 lapján) valamint a 65A (05 lapján) és a 65 M lap is helyesen kerüljön

kitöltésre abban az esetben, ha az XML átadása a programból történik.

Ebben a leírásban csak az előzetes

ÁFA-ra vonatkozó beállításokat emeljük ki.

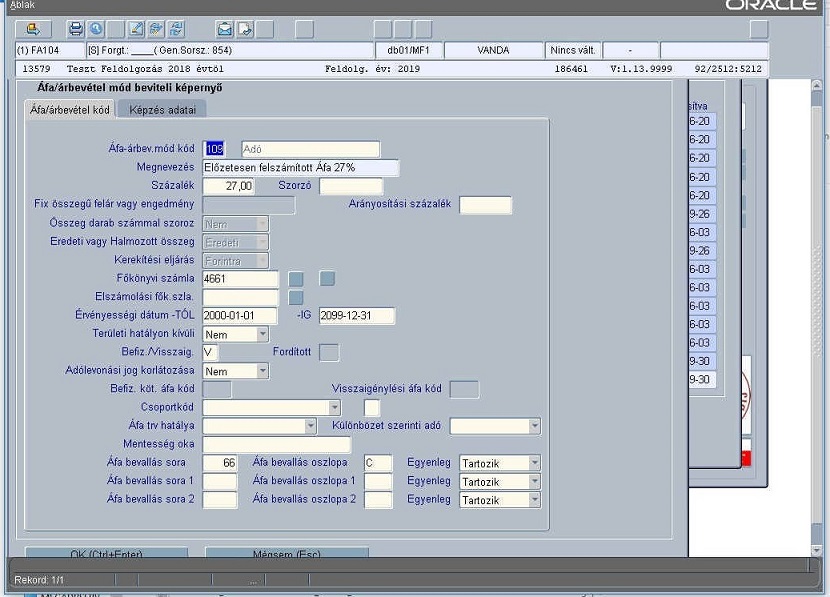

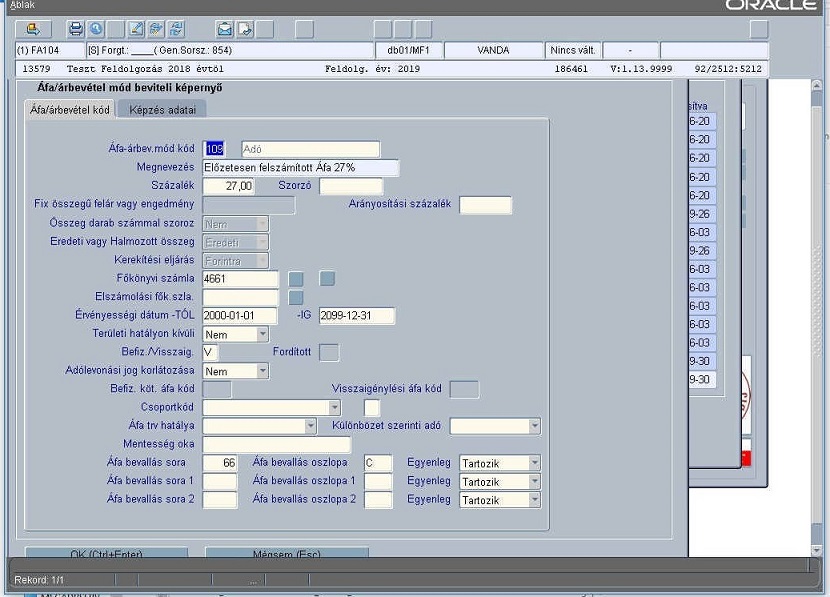

Amennyiben

szeretnénk, hogy a program a jogszabálynak megfelelően gyűjtse ki számunkra az áfa

bevalláshoz szükséges adatokat, nagyon fontos, hogy az előzetesen felszámított és

levonható alap és az áfa kódoknál az

adóbevallás sorának és oszlopának kitöltöttnek kell lennie. A programból csak

ebben az esetben nyerhetők ki az elvárásnak megfelelő adatok.

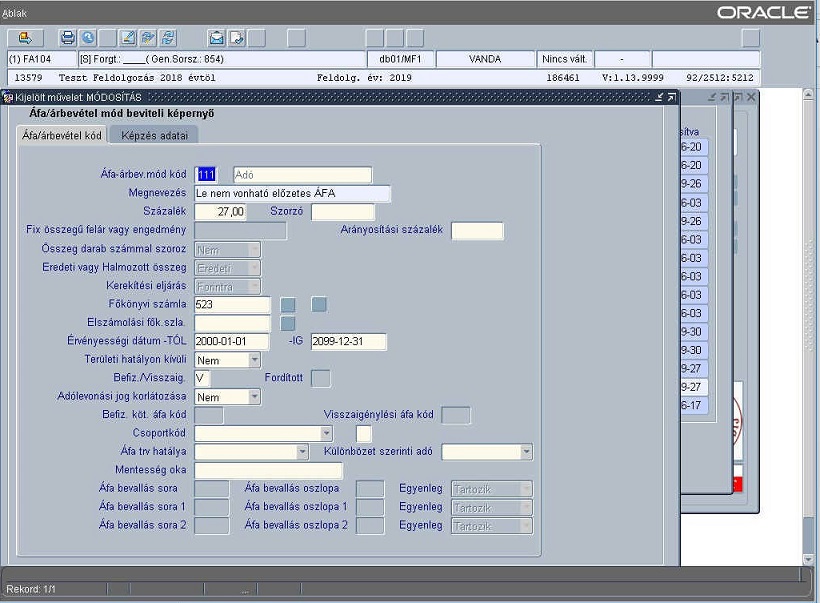

A le nem vonható áfa nyilvántartására is áfa párokat kell létre hozni, az áfa

pároknak 40 feletti áfa-árbev mód kódoknak kell lenniük. Tehát létre kell hozni a le nem vonható

áfa kimutatására egy áfa alap kódot és egy áfa kódot is. A példában egy olyan számla került bemutatásra, ahol a számlában lévő áfa 50%-ban vonható le. A levonható rész természetesen kerülhet az egyébként is használt bármely az áfa %-nak megfelelő áfa kódra,illetve létre is hozhatunk rá egy külön áfa párt (alap,áfa kód). A számla le nem vonható részére szintén készíteni kell egy áfa párt, azaz létre kell hozni az FA104-ben le nem vonható áfa alap és le nem

vonható áfa kódokat. Természetesen annyit ahány le nem vonható áfa mértéket (5,18,27%) kívánunk

kezelni a programban. A példában a levonható áfa alap 108, levonható áfa 109, a le nem vonaható áfa alap

110, le nem vonható áfa 111 áfa kódon szerepel. A leírásban csak az áfa kódról csatoltunk be képeket, de

természetesen az alapra is létre kell hozni a kódot.

FA104 menüpontban az előzetesen

felszámított levonható ÁFA pároknál a bevallás sora és oszlopa kötelezően

kitöltendő és meg kell adni az ÁFA Főkönyvi számot is. Levonható előzetesen

felszámított ÁFA esetében ez a főkönyvi szám csak a számlatükörben ÁFA

típusúnak megadott főkönyvi szám lehet.

FA104 kitöltése előzetesen

felszámított le nem vonható áfa esetén szintén létre kell hozni egy áfa párt (alap, áfa)

ebben az esetben a főkönyvi számla száma nem lehet áfa számla valamint az áfa

bevallás sora és oszlopa nem tölthető ki.Főkönyvi számlánál bármilyen nem áfa számlát

meglehet adni (5,8 számla) könyveléskor felül lehet írni.

Beérkező számla rögzítése FA3A

menüpontban. Ennél a tételnél iktatás előtt megfog jelenni egy hiba üzenet, melyben a program jelzi, hogy nem áfa számlára történt könyvelés ott ahol 5 vagy 8 főkönyvi szám szerepel a levonható áfa helyén. Nyugodtan menjünk

tovább, a program le fogja könyvelni. Ez a jelzés arra szolgál, ha esetleg véletelenül választottuk ki azt az áfa kódot ami le nem vonható áfá-t tartalmaz.:

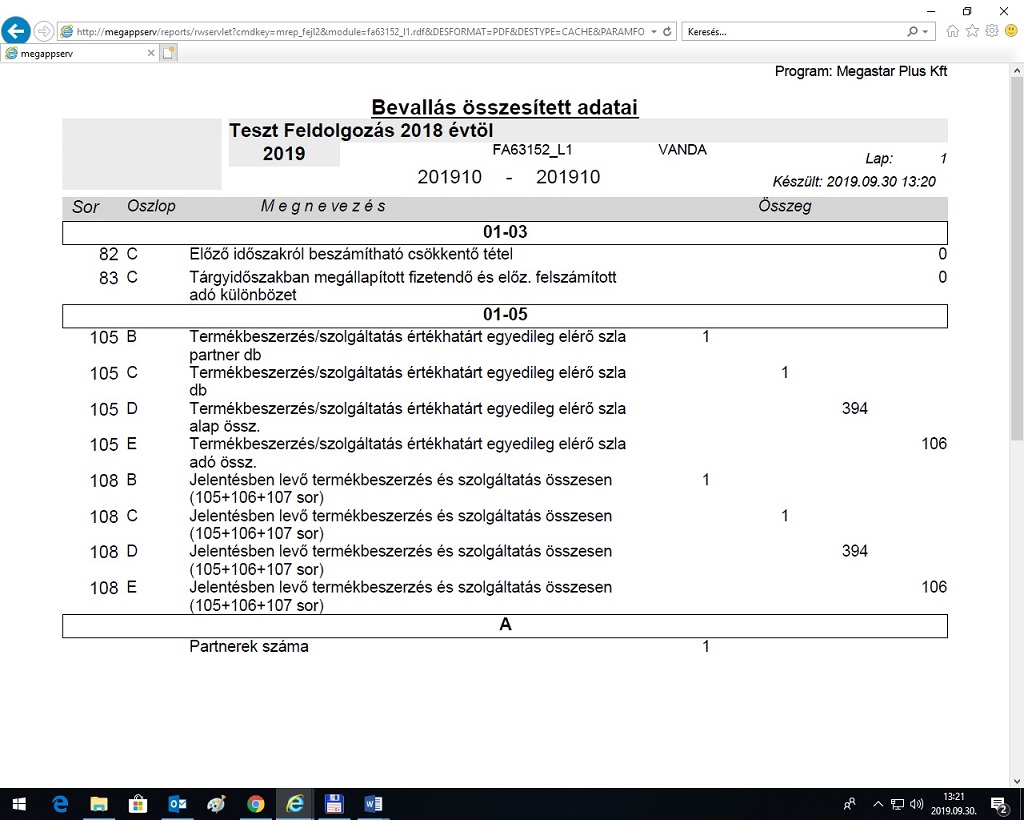

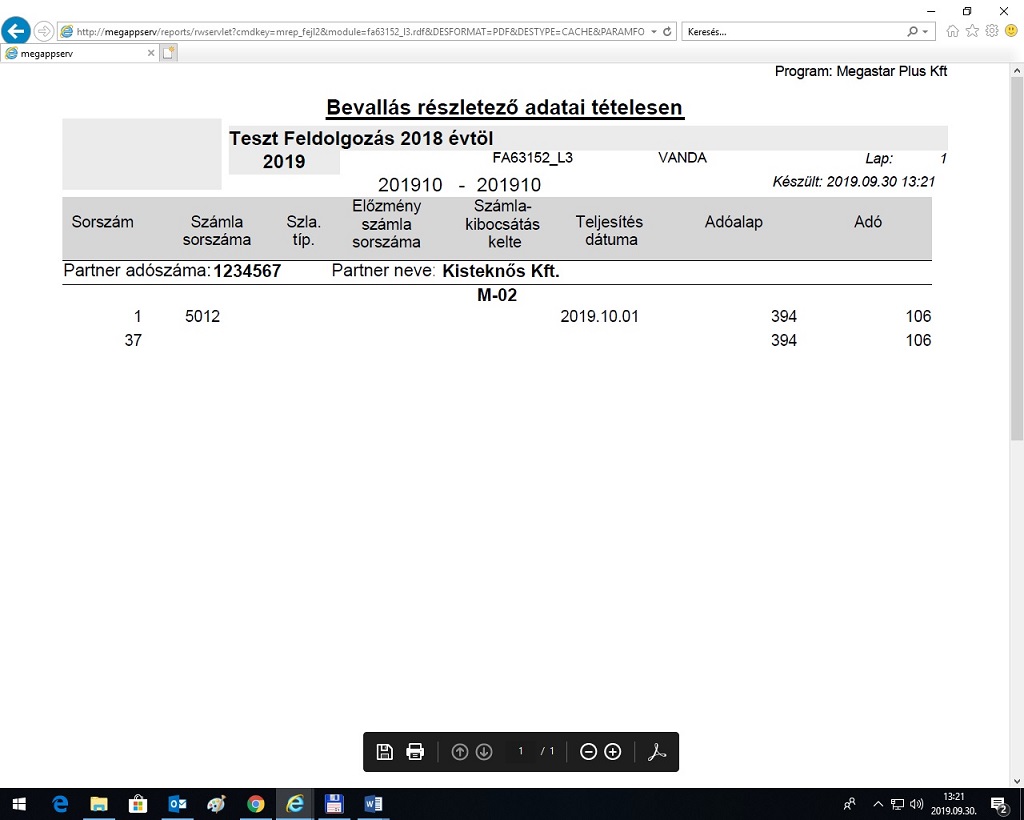

A fentiek szerint könyvelt tétel az

FA63152 listában az alábbiak szerint jelenik meg:

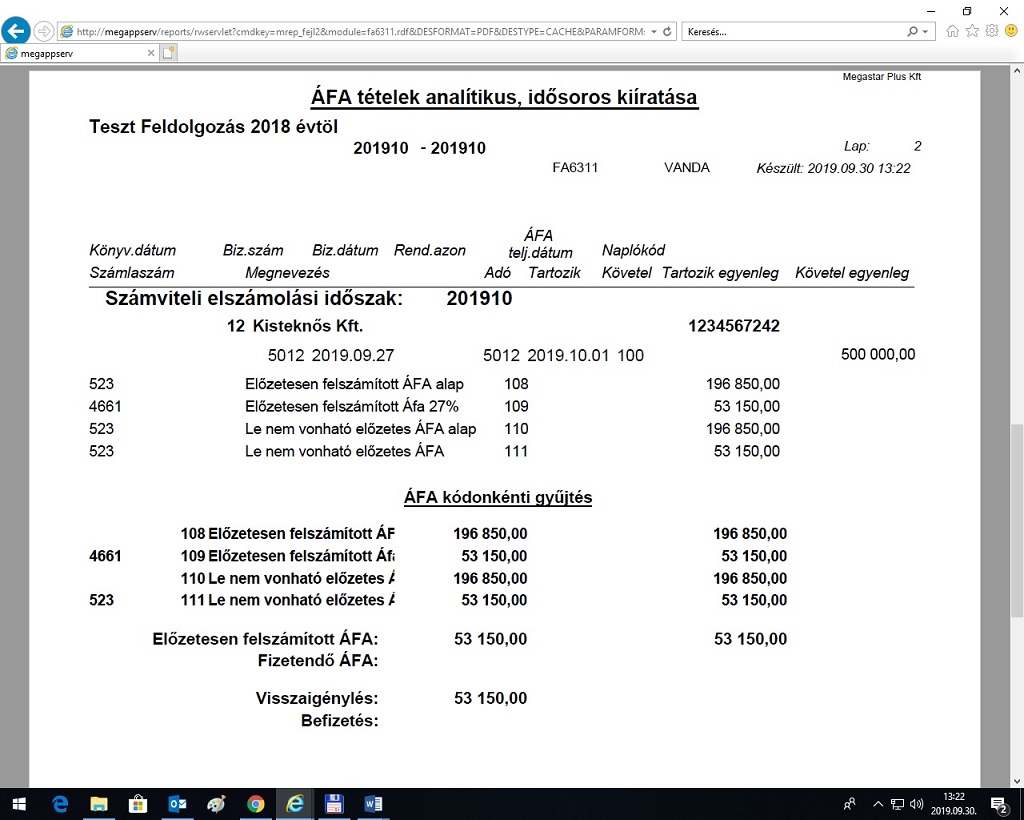

Amennyiben az áfa bevallást az FA6311

listából kívánjuk kitölteni, ott természetesen mint eddig is, ÁFA kódonként fel

vannak sorolva a tételek, a visszaigénylés és befizetés kimutatásánál a program

csak a levonható, illetve fizetendő áfa kódokat veszi figyelembe.

Az ismertetett beállítások elvégzése

után az FA6313 Egysoros áfa listán csak a fizetendő és az előzetes ÁFA levonható

része szerepel, azaz csak az, amit Áfa bevallásba be kell írni.

A fenti leírás hangsúlyozottan azokra a beérkező számlákra vonatkozik,ahol a számlában lévő alapot és áfát meg kell osztani, levonható és le nem vonható áfára. Amennyiben a beérkező számlában feltüntett áfa tartalom bármilyen korlázás/tilalom miatt egyáltalán nem vonható le, arra más szabályokat kell alkalmazni.